上半年我國原料藥和中間體進(jìn)出口“雙增”—— 行業(yè)韌性彰顯?多元布局提速

- 2025-09-25 11:37

- 作者:李輝

- 來源:中國醫(yī)藥報(bào)

根據(jù)中國海關(guān)數(shù)據(jù)(下同),2025年上半年,我國原料藥和中間體進(jìn)出口總額為281.1億美元,同比增長6.0%。其中,出口額為221.4億美元,同比增長3.8%;進(jìn)口額為59.7億美元,同比增長15.2%。

進(jìn)出口整體情況

上半年,原料藥和中間體出口相對穩(wěn)健,進(jìn)口實(shí)現(xiàn)短期增長,下半年有望回歸常態(tài)。

從西藥類產(chǎn)品出口構(gòu)成比例來看,原料藥和中間體長期以來一直占據(jù)主導(dǎo)地位,市場份額維持在約80%的高位水平,而西成藥與生化藥則共同占據(jù)剩余20%的市場份額。2025年上半年,這一格局保持穩(wěn)定,未出現(xiàn)明顯變化。

從西藥類產(chǎn)品進(jìn)口構(gòu)成比例來看,原料藥和中間體的占比通常穩(wěn)定在20%左右。然而,2025年上半年,該比例有所上升,達(dá)到24%。引起這一變化的主要原因是,部分進(jìn)口的基礎(chǔ)化工原料和中間體價(jià)格出現(xiàn)上漲。例如,飽和一元羧酸、甘油等產(chǎn)品價(jià)格分別同比上漲8.4%和44.8%,導(dǎo)致這兩種產(chǎn)品的進(jìn)口額分別同比增長21.5%和37.1%。此外,一些抗生素原料藥的進(jìn)口價(jià)格也呈現(xiàn)出較為迅猛的上漲趨勢,推動(dòng)其進(jìn)口額同比增長112.7%。通過對比歷史數(shù)據(jù)趨勢,可以判斷此次價(jià)格增長屬于短期波動(dòng),預(yù)計(jì)在2025年下半年逐漸回歸正常水平。

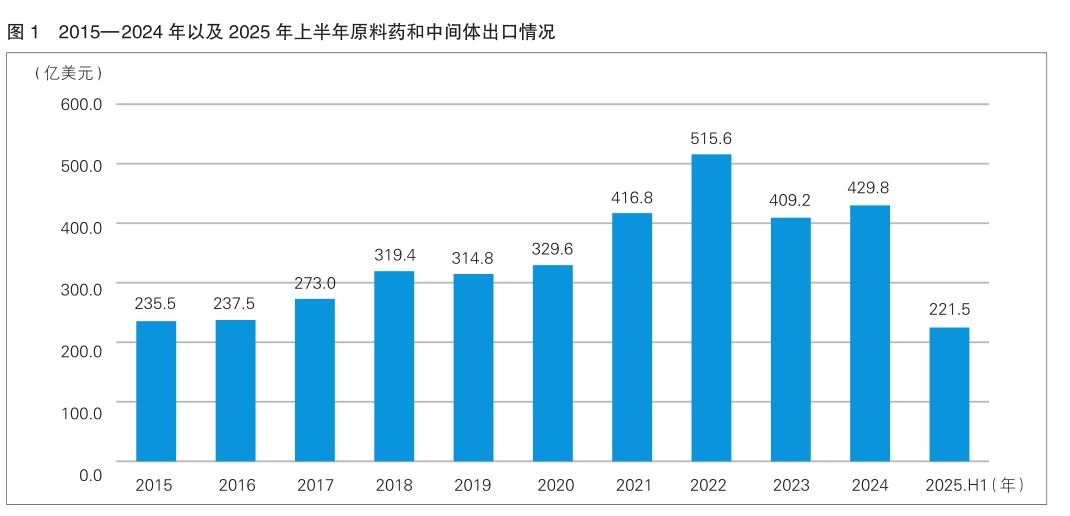

原料藥和中間體出口“以價(jià)換量”現(xiàn)象得到緩解。2015—2024年,我國原料藥和中間體出口額從235.5億美元增長至429.8億美元,年復(fù)合增長率達(dá)7.7%,彰顯了我國作為全球原料藥和中間體供應(yīng)大國的持續(xù)穩(wěn)固地位(詳見圖1)。

然而,若以2023年為分水嶺,原料藥和中間體出口的深層次結(jié)構(gòu)變化凸顯。2015—2020年,原料藥和中間體出口處于良性增長階段,出口數(shù)量與金額同步提升,價(jià)格波動(dòng)幅度相對較小。受新冠疫情引發(fā)的全球需求激增影響,我國原料藥和中間體出口在2022年達(dá)到歷史新高,出口額飆升至515.6億美元。2023年以來,海外市場需求回落,疊加去庫存壓力、行業(yè)競爭加劇等因素,產(chǎn)品價(jià)格大幅下降。2023—2024年,行業(yè)主旋律是以犧牲價(jià)格換取市場份額,宏觀層面表現(xiàn)為出口額增速迅速下調(diào)。

2025年上半年,原料藥和中間體出口額為221.5億美元,同比增長3.8%,出口價(jià)格同比上漲0.5%,持續(xù)兩年的“以價(jià)換量”現(xiàn)象有所緩解,行業(yè)正逐步回歸至更為健康的市場秩序。

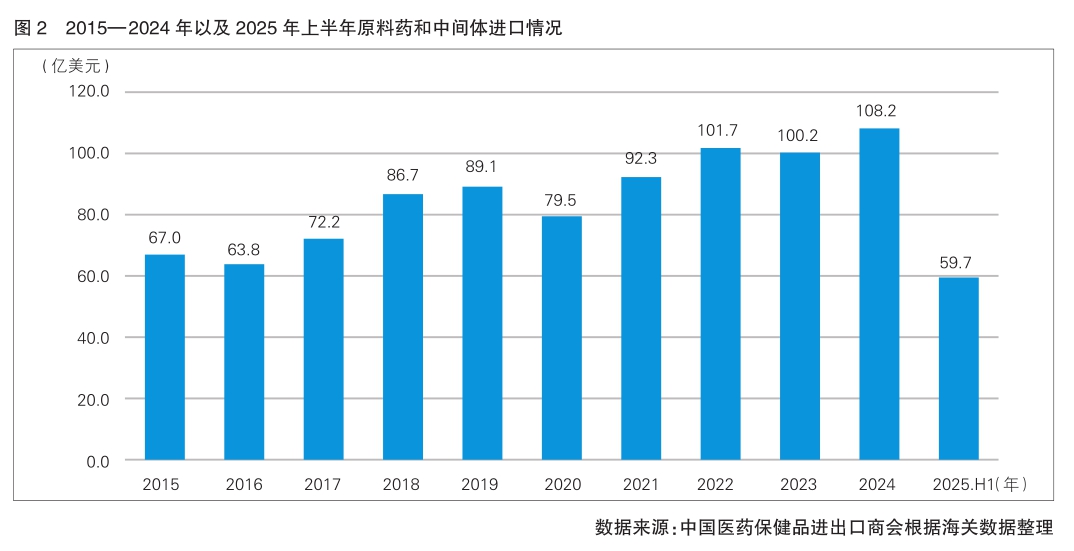

2015—2024年,我國原料藥和中間體進(jìn)口額從67.0億美元增至108.2億美元,年復(fù)合增長率為5.9%,略低于同期出口復(fù)合增長率(詳見圖2)。

從近10年的進(jìn)口趨勢來看,我國原料藥和中間體進(jìn)口呈現(xiàn)出階段性穩(wěn)定發(fā)展與快速突破相結(jié)合的特征。具體來看,2015—2017年,進(jìn)口額基本維持在70億美元左右。2018—2021年,進(jìn)口額穩(wěn)步增長至85億美元左右。2022—2024年,進(jìn)口額進(jìn)一步攀升至100億美元左右。按此趨勢預(yù)測,2025年原料藥和中間體進(jìn)口額有望繼續(xù)保持在100億美元以上。

上半年原料藥和中間體進(jìn)口額大幅增長的主要原因是部分化工原料和中間體價(jià)格的激增。隨著下半年市場供需關(guān)系的調(diào)整,預(yù)計(jì)這些品種的價(jià)格暴漲情況將有所緩和,進(jìn)口額的增長也將回歸更為平穩(wěn)的態(tài)勢。

重點(diǎn)產(chǎn)品出口情況

維生素類原料藥供應(yīng)緊缺拉動(dòng)出口增長,未來供需將逐漸恢復(fù)平衡

2025年上半年,德國巴斯夫(BASF)公司的維生素A、維生素E原料藥產(chǎn)能仍未恢復(fù),相關(guān)產(chǎn)品在巴斯夫公司復(fù)產(chǎn)前仍處于緊缺狀態(tài),市場價(jià)格繼續(xù)維持高價(jià)區(qū)間,我國相關(guān)產(chǎn)品的出口價(jià)格繼續(xù)上漲。從數(shù)據(jù)來看,2025年上半年,我國維生素類原料藥出口額為20.3億美元,同比增長34.8%。其中,維生素A類出口額為9500萬美元左右,同比增長54.1%;維生素E類出口額為8.0億美元,同比增長68.0%。今年7—8月,德國巴斯夫宣布相關(guān)產(chǎn)品產(chǎn)能相繼恢復(fù)。隨著市場供需逐漸平衡,維生素A和維生素E相關(guān)產(chǎn)品價(jià)格將逐漸下調(diào),預(yù)計(jì)今年下半年相關(guān)產(chǎn)品出口仍有一定增長,2026年出口額或?qū)⒂休^大幅度下降。

抗生素類原料藥整體市場需求低迷,部分品類表現(xiàn)分化

2025年上半年,抗生素類原料藥整體市場需求不旺,出口額為16.0億美元,同比下降9.1%。其中,青霉素類、頭孢菌素類、氯霉素類抗生素原料藥出口額分別同比下降22.5%、5.1%和15.2%,這三類產(chǎn)品的出口額占抗生素類原料藥和中間體出口總額的三分之二。四環(huán)素類、大環(huán)內(nèi)酯類、林可霉素類抗生素原料藥表現(xiàn)較好,出口均價(jià)走高,出口額分別同比增長12.3%、9.2%和19.8%。

氨基酸類原料藥出口相對穩(wěn)定,激素類原料藥市場需求旺盛,解熱鎮(zhèn)痛類原料藥延續(xù)下滑趨勢

2025年上半年,氨基酸類原料藥出口相對穩(wěn)定,出口額為23.0億美元,同比增長2.1%。激素類原料藥市場需求較為旺盛,出口額為8.6億美元,同比增長21.8%。解熱鎮(zhèn)痛類原料藥競爭依舊激烈,目前出口延續(xù)2024年的下降趨勢,出口額為2.7億美元,同比下降4.9%。

貿(mào)易合作穩(wěn)中有進(jìn)

印度、美國為前兩大出口市場

2025年上半年,亞洲與歐洲繼續(xù)占據(jù)我國原料藥和中間體出口主陣地,占出口市場份額的74%。亞洲占比最高,出口額達(dá)96.4億美元,同比增長2.2%;歐洲以67.8億美元的出口額緊隨其后,同比增長8.3%。此外,對北美洲、拉丁美洲、非洲和大洋洲的出口額分別同比增長0.2%、1.0%、6.8%和2.0%。

從具體國家和地區(qū)來看,上半年,印度和美國依舊是我國原料藥和中間體出口的前兩大市場。其中,對印度出口32.2億美元,同比增長4.0%;對美國出口21.0億美元,同比略降1.7%。第二梯隊(duì)荷蘭、巴西、德國、日本及韓國,出口額穩(wěn)守10億美元左右區(qū)間;第三梯隊(duì)俄羅斯、西班牙、愛爾蘭、越南、意大利、印度尼西亞、泰國、瑞士、墨西哥,出口額在5億~7億美元。

值得分析的是,對美出口額的下降緣于市場需求量小疊加運(yùn)費(fèi)高漲。今年一季度,我國原料藥和中間體對美出口額為12.1億美元,同比增長13.4%;二季度,出口額下降至8.8億美元,同比下降16.9%。二季度較一季度環(huán)比下降27.0%,主要影響因素是市場需求和運(yùn)費(fèi)成本。疊加企業(yè)部分產(chǎn)品在今年一季度和去年下半年提前出貨的影響,二季度美國市場需求一般。5—6月中美航線海運(yùn)價(jià)格短期快速上漲,對于原料藥和中間體來講,企業(yè)搶時(shí)間窗口出運(yùn)的意愿本就不強(qiáng),過高的海運(yùn)成本導(dǎo)致出貨意愿進(jìn)一步降低。從月度出口數(shù)據(jù)看,5月,原料藥和中間體對美出口2.5億美元,同比下降24.1%,環(huán)比4月下降17.1%;6月,對美出口3.2億美元,環(huán)比5月上漲27%,但較去年同期依舊下降13.6%。7—8月,中美航線海運(yùn)費(fèi)用基本恢復(fù)到今年3月水平,短期對美出口將有所回升。

丹麥穩(wěn)居第一大進(jìn)口市場

進(jìn)口方面,歐洲和亞洲是我國原料藥和中間體的主要來源地區(qū)。2025年上半年,我國從歐洲和亞洲分別進(jìn)口原料藥和中間體的進(jìn)口額為35.4億美元和18.4億美元,同比增幅分別為19.6%和10.2%。

從具體進(jìn)口國家和地區(qū)來看,丹麥作為我國原料藥和中間體第一大進(jìn)口市場的地位更為穩(wěn)固。上半年,我國從丹麥?zhǔn)袌鲞M(jìn)口原料藥和中間體的進(jìn)口額為13.5億美元,同比增長27.8%,占原料藥和中間體進(jìn)口總額的22.6%。愛爾蘭憑借跨國藥企產(chǎn)能落地的集群優(yōu)勢位列第二,我國從愛爾蘭進(jìn)口原料藥和中間體的進(jìn)口額為7.0億美元,同比大增55.8%,占比11.8%。第二梯隊(duì)依次為美國、德國、印度、日本、印度尼西亞,進(jìn)口規(guī)模均在3億~5億美元。

海外市場開拓勢在必行

當(dāng)前,全球經(jīng)濟(jì)需求端增速放緩、支付端趨緊,對外貿(mào)易承壓,高度依賴單一市場的脆弱性愈發(fā)明顯。

為降低不確定性帶來的沖擊,中國藥企正同步加速在歐洲、東南亞、中東與拉美市場的注冊、渠道建設(shè)和品牌推廣,構(gòu)建更加均衡、多元的銷售網(wǎng)絡(luò)。

面對全球醫(yī)藥市場競爭,中國藥企需要降低成本,穩(wěn)固競爭優(yōu)勢。當(dāng)前,已有不少原料藥和中間體生產(chǎn)企業(yè)依托長期的技術(shù)資本積累,加速向下游制劑端或上游中間體生產(chǎn)延伸。通過“中間體-原料藥-制劑”一體化布局,企業(yè)應(yīng)對價(jià)格波動(dòng)的能力大大提高,整體利潤率進(jìn)一步提升,在全球供應(yīng)鏈重構(gòu)中將占據(jù)更主動(dòng)的位置。

此外,海外市場準(zhǔn)入門檻高、投入大,單打獨(dú)斗已難以為繼。前期深耕海外注冊與渠道建設(shè)的企業(yè)已積累豐富經(jīng)驗(yàn),而還有更多企業(yè)擁有多元的產(chǎn)品管線,行業(yè)協(xié)會(huì)商會(huì)可搭建溝通平臺(tái),促進(jìn)企業(yè)間合作,共享渠道、互補(bǔ)資源,助力更多中國藥企在全球范圍內(nèi)快速復(fù)制成功經(jīng)驗(yàn),形成可持續(xù)、規(guī)模化的協(xié)同出海新格局。

(作者單位:中國醫(yī)藥保健品進(jìn)出口商會(huì))

《中國醫(yī)藥報(bào)》社版權(quán)所有,未經(jīng)許可不得轉(zhuǎn)載使用。

(責(zé)任編輯:曲雪潔)

×

右鍵點(diǎn)擊另存二維碼!

網(wǎng)民評(píng)論

歡迎

登錄

-

為你推薦

-

熱點(diǎn)排行

- 江蘇揚(yáng)州:多措并舉推動(dòng)企業(yè)主體責(zé)任落地見...

- 每周醫(yī)藥看點(diǎn)(11月17日—23日)

- 吉林省藥檢院創(chuàng)新設(shè)立注冊檢驗(yàn)中心賦能產(chǎn)業(yè)...

- 天津市武清區(qū)副區(qū)長李東強(qiáng)深入武清區(qū)市場監(jiān)...

- 吉林省藥品舉報(bào)中心深入基層指導(dǎo)規(guī)范藥品投...

- 浙江發(fā)文全面深化藥品醫(yī)療器械監(jiān)管改革

- 突破發(fā)展瓶頸?激發(fā)創(chuàng)新活力 ——醫(yī)療機(jī)構(gòu)...

- 寧夏中衛(wèi)市海原縣“四位一體”監(jiān)管攻堅(jiān)執(zhí)業(yè)...

- 第三批廣東省醫(yī)療機(jī)構(gòu)制劑“嶺南名方”揭曉

- 步長制藥副董事長趙菁連任中國光彩事業(yè)會(huì)常...

互聯(lián)網(wǎng)新聞信息服務(wù)許可證10120170033

網(wǎng)絡(luò)出版服務(wù)許可證(京)字082號(hào)

?京公網(wǎng)安備 11010802023089號(hào) 京ICP備17013160號(hào)-1