仿制藥板塊2024年年報和2025年一季報分析

- 2025-06-05 09:54

- 作者:周豫

- 來源:中國醫藥報

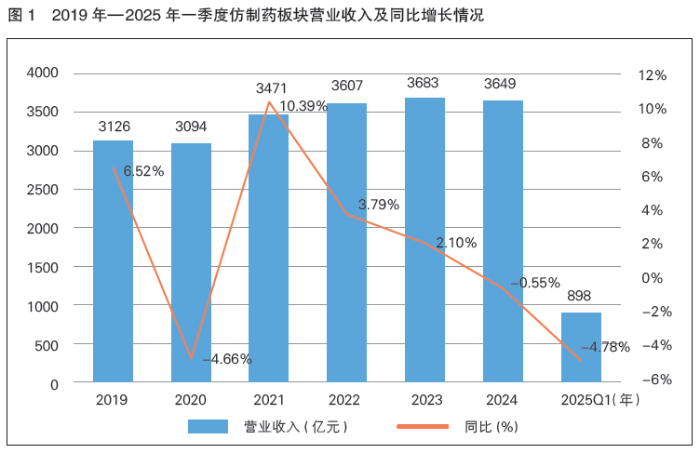

綜合分析83家仿制藥上市公司披露的2024年年報和2025年一季度報告,2024年仿制藥板塊營業收入及歸母凈利潤均出現同比下滑,業績承壓;2025年一季度,仿制藥板塊營業收入同比仍下降,但環比增長3.07%,改善明顯。

隨著藥品集采、藥品上市許可持有人(MAH)制度以及藥品掛網價格專項治理等政策的深化實施,仿制藥行業將加速出清,產業集中度也將進一步提升,頭部公司競爭優勢持續凸顯的格局有望得到進一步鞏固。

一季度營收環比觸底回升

2024年,仿制藥板塊實現營業收入3648.77億元(詳見圖1,數據取整,下同),同比下降0.55%。分季度來看,2024年四個季度仿制藥板塊營業收入分別為943.49億元、930.52億元、903.11億元和871.65億元。2025年一季度,仿制藥板塊實現營業收入898.43億元,同比下降4.78%。

(數據來源:WIND,太平洋證券整理)

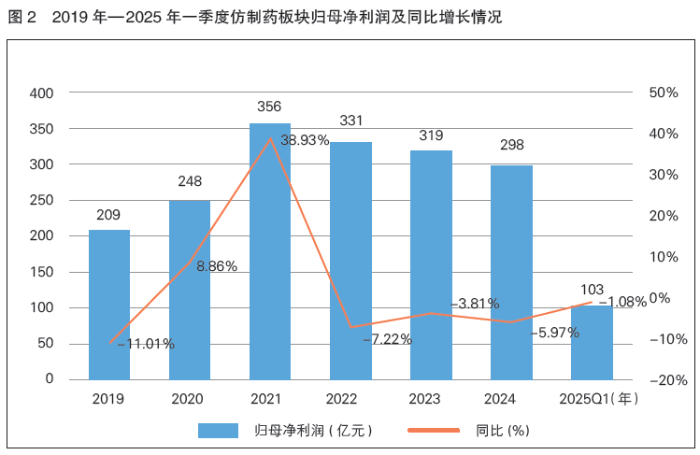

2024年,仿制藥板塊實現歸母凈利潤297.85億元(詳見圖2),同比下降5.97%。分季度來看,2024年四個季度仿制藥板塊歸母凈利潤分別為103.86億元、98.33億元、97.46億元和-1.80億元,由正轉負。2025年一季度,仿制藥板塊實現歸母凈利潤102.74億元,同比下降1.08%。

(數據來源:WIND,太平洋證券整理)

2024年,仿制藥板塊實現扣非凈利潤278.64億元,同比增長3.27%。分季度來看,2024年四個季度仿制藥板塊扣非凈利潤分別為99.03億元、91.58億元、91.96億元和-3.94億元,由正轉負。2025年一季度,仿制藥板塊實現扣非凈利潤92.49億元,同比下降6.61%。

綜合來看,2024年,仿制藥板塊營業收入同比出現小幅下滑,主要受第四季度營業收入同比下滑5.96%影響;歸母凈利潤同樣出現同比下滑,但扣非凈利潤同比增長,歸母凈利潤及扣非凈利潤的表現主要與四季度部分公司計提大額減值損失相關。同時,四季度開始,前期納入國家藥品集采的品種到期后進入續標階段,新一輪藥品降價壓力出現。2025年一季度,在2024年同期高基數因素影響下,仿制藥板塊營業收入同比下降,但環比增長3.07%;歸母凈利潤及扣非凈利潤也同樣在2024年同期高基數因素影響下同比出現下滑。雖然2025年一季度相較于2024年四季度環比出現較大改變,但主要歸因于2024年四季度多家公司計提大規模資產減值損失。

公司盈利能力有所提升

2024年及2025年一季度,仿制藥板塊在毛利率、凈利率、研發費用率和銷售費用率等方面亦有值得關注的變化。可以看出,2025年一季度,仿制藥板塊公司盈利能力有所提升。

在毛利率方面,2024年,仿制藥板塊毛利率為50.82%,同比增長0.04%。分季度來看,2024年四個季度仿制藥板塊毛利率分別為50.86%、51.10%、50.86%和50.45%,分別同比下降0.48%、下降0.05%、上升0.46%和上升0.24%。2025年一季度,仿制藥板塊毛利率為50.54%,同比下降0.32%,環比上升0.09%。分析來看,2024年仿制藥板塊整體毛利率保持穩定,但上半年及下半年的情況存在差異。2024年上半年尤其是一季度面臨2023年同期髙基數因素影響,同比出現下滑,下半年則明顯上升。

在凈利率方面,2024年,仿制藥板塊凈利率為8.16%,同比下降0.49%。分季度來看,2024年四個季度仿制藥板塊凈利率分別為11.01%、10.57%、10.79%和-0.21%,分別同比上升0.24%、0.29%、0.67%、-3.62%。2025年一季度,仿制藥板塊凈利率為11.44%,同比上升0.43%,環比上升11.65%。分析來看,2024年整體凈利率下滑的主要原因是四季度部分公司計提大額資產減值損失,如果單看2024年一季度至三季度仿制藥板塊凈利率水平,表現相對較好,同比均實現正向增長。2025年一季度仿制藥板塊凈利率同比提升主要原因是費用端同比下滑,環比大幅改善的主要原因是公司計提大額資產減值帶來的影響大幅減弱。

此外,2024年,仿制藥板塊研發費用率為7.36%,同比下降0.13%;銷售費用率為22.77%,同比下降1.49%。2025年一季度,仿制藥板塊研發費用率為6.74%,同比上升0.48%;銷售費用率為21.66%,同比下降0.70%。

頭部公司貢獻近六成業績

仿制藥板塊中少數公司貢獻了大部分營業收入及利潤,營業收入及利潤占比較高的公司大部分為頭部公司。

從收入端來看,2024年,營業收入排名前十位的公司,其營業收入總額占仿制藥板塊總營業收入的比重達57.40%。其中,排名前兩位的華東醫藥和復星醫藥占比均超過10%;排名第三位的人福醫藥和排名第四位的科倫藥業占比均超過5%。2025年一季度,營業收入排名前十位的公司,其營業收入總額占仿制藥板塊總營業收入的比重達56.56%,其中華東醫藥和復星醫藥依然排名前兩位,占比均超10%;人福醫藥排名第三,占比超5%。

對相關公司的營業收入進行分析(詳見表1)可以發現,2024年,有5家公司營業收入實現同比增長,其中漲幅超過5%的僅1家,漲幅為0%~5%的有4家;另有5家公司營業收入出現同比下降,其中降幅超過5%的有3家,降幅為0%~5%的有2家。2025年一季度,營業收入排名前十的公司中,營業收入實現同比增長的公司僅3家,其中漲幅超過5%的僅1家,漲幅為0%~5%的有2家;另有7家公司營業收入出現同比下降,其中降幅超過10%的有2家,降幅為0%~10%的有5家。

(數據來源:WIND,太平洋證券整理)

從利潤端來看,2024年,歸母凈利潤排名前十的公司,其歸母凈利潤總額達205.58億元。仿制藥板塊中有19家公司出現虧損,合計虧損金額為65.79億元。2025年一季度,歸母凈利潤排名前十的公司,其歸母凈利潤總額占仿制藥板塊總利潤的比重達55.14%。其中,華東醫藥、復星醫藥、麗珠集團、科倫藥業和人福醫藥排名前五,占比均超5%。

對相關公司的歸母凈利潤進行分析(詳見表2)可以發現,2024年,有7家公司歸母凈利潤實現同比增長,其中漲幅超過20%的公司有3家,漲幅為0%~20%的公司有4家;另有3家公司出現同比下降,其中降幅超過20%的公司有2家,降幅為0%~20%的公司有1家;2025年一季度,歸母凈利潤排名前十的公司中,有7家公司實現歸母凈利潤同比增長,其中漲幅超過20%的有3家,漲幅為0%~20%的公司有4家;另有3家公司的歸母凈利潤出現同比下降。

(數據來源:WIND,太平洋證券整理)

行業集中度或將快速提升

2024年,仿制藥行業競爭加劇,板塊業績承壓明顯。隨著藥品集采、MAH制度以及藥品掛網價格專項治理等政策的深化實施,行業集中度或將快速提升。

近年來,隨著藥品集采工作的不斷推進,政策亦得到逐步優化。可以看到,國家藥品集采中選公司數量不斷增長,隨著單品種平均中選公司數量逐步增多,單一品種中選公司的市場也將被進一步切割;加之國家藥品集采中選產品續標常態化,也為后入局公司帶來更多機遇,前期集采“贏者全得”的市場中標格局將逐步向溫和有序的多廠家中標格局過渡。

2025年《政府工作報告》指出,要優化藥品集采政策,強化質量評估和監管。其中,品種納入標準、報量、競價規則、分量規則和落地實施等方面均有望實現優化。

在藥品掛網價格專項治理方面,國家出臺了一系列政策。2024年1月,國家醫保局辦公室發布《關于促進同通用名同廠牌藥品省際間價格公平誠信、透明均衡的通知》,明確到2024年3月底前,基本消除通用名、廠牌、劑型、規格均相同的藥品(四同藥品)在省際間的不公平高價、歧視性高價。2024年8月,國家醫保局辦公室發布《關于規范注射劑掛網工作的通知》,推動注射劑價格更加透明,減少因包裝數量、轉換比差異形成的不公平價格問題,對于同通用名、同廠牌、同含量裝量的注射劑(三同注射劑),多種最小包裝單位在同一醫藥集中采購機構掛網的,分別換算相應的最小制劑單位價格,原則上以低值為該類注射劑掛網價。從“四同藥品”掛網價格治理到“三同注射劑”掛網價格治理,未來或將有其他政策進一步推出,相信這將極大推進我國仿制藥去品牌化進程。這對僅靠劑型、規格或定價差異生存的小型仿制藥公司或MAH持證人形成一定規束,仿制藥行業或將向“多品種”“高人效”的頭部公司加速集中。

MAH制度從2015年開始試點,到2019年新修訂《中華人民共和國藥品管理法》實施后全面落地。將藥品上市許可和生產許可進行了“解綁”,為醫藥行業帶來了新的機遇,一時間持有B類藥品生產許可證(以下簡稱B證)的公司數量快速增長。

其后,對于持有人的監管一步步趨嚴。2023年10月,國家藥監局發布了《關于加強藥品上市許可持有人委托生產監督管理工作的公告》,進一步壓實持有人委托生產藥品質量安全主體責任,對B證公司的生產質量管理、關鍵崗位人員等方面提出更細致的要求。2024年11月,國家藥監局就《關于加強藥品受托生產監督管理工作的公告(征求意見稿)》面向社會公開征求意見,并于2025年5月再次面向社會公開征求意見,擬進一步加強藥品受托生產的監督管理。如果該政策落地,將對B證公司產生較大影響。

可以預見,集采政策不斷優化、藥品價格專項治理及后續政策持續推出、MAH制度的監管趨嚴,將對仿制藥產業集中度的提升產生拐點式影響,行業有望迎來快速出清,行業集中度提升和強者恒強的產業趨勢有望進一步強化。這將主要體現在三個方面:第一,藥品集采競爭趨于溫和有序,將推動持有A類生產許可證(以下簡稱A證)的公司加速轉向“多品種”“高人效”的經營模式;第二,“四同”藥品掛網價格治理及后續政策推出,將制約A證公司的品牌溢價和B證公司的差異化策略;第三,MAH制度監管趨嚴,將對B證公司產生影響。

(作者:太平洋證券 周豫)

《中國醫藥報》社版權所有,未經許可不得轉載使用。

(責任編輯:劉鶴)

右鍵點擊另存二維碼!

-

相關閱讀

-

為你推薦

-

醫藥行業2024年及2025年一季度業績表現及趨勢分析

隨著醫藥類上市公司2024年年報披露收官和2025年一季度報告陸續亮相,綜合分析來看,2024年和2025年一季度,整體醫藥上市公司營業收入和歸母凈利潤呈負增長,業績承壓。但部分子板塊成績亮眼,呈... 2025-06-05 09:59 -

仿制藥板塊2024年年報和2025年一季報分析

綜合分析83家仿制藥上市公司披露的2024年年報和2025年一季度報告,2024年仿制藥板塊營業收入及歸母凈利潤均出現同比下滑,業績承壓;2025年一季度,仿制藥板塊營業收入同比仍下降,但環比增長3.... 2025-06-05 09:54

互聯網新聞信息服務許可證10120170033

網絡出版服務許可證(京)字082號

?京公網安備 11010802023089號 京ICP備17013160號-1

《中國醫藥報》社有限公司 中國食品藥品網版權所有